Obligativitatea RO e-Factura cu 1 Ianuarie 2024 - 5 întrebări frecvente

- Dosinescu Marius

- 19 decembrie 2023, 09:55

RO e-Factura Sursa foto: Facebook

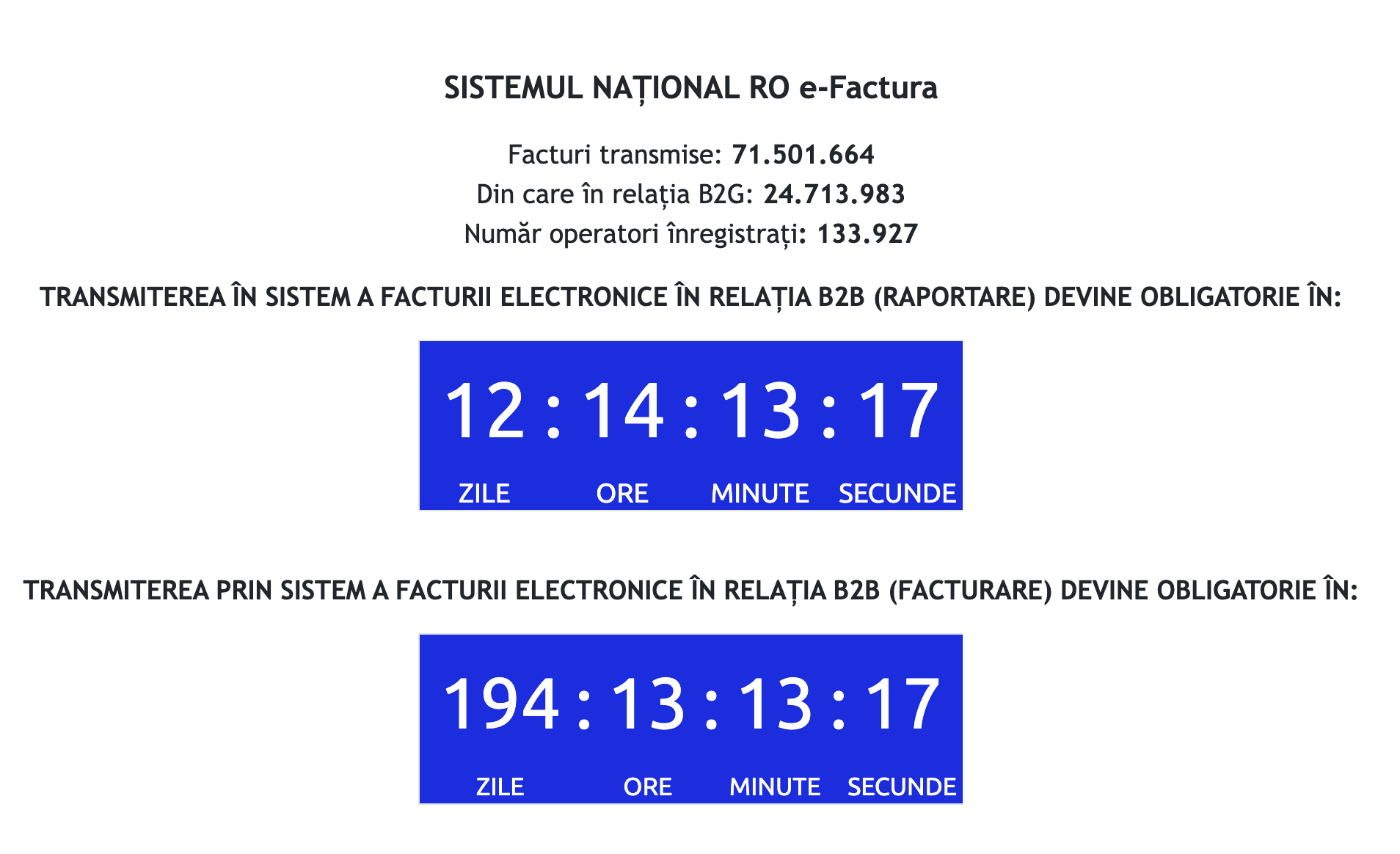

RO e-Factura Sursa foto: Facebook Începând cu 1 ianuarie 2024, sistemul RO e-Factura va deveni un element cheie în ceea ce privește transformarea modului în care operatorii economici din România vor gestiona întreg procesul de facturare. În cadrul acestui articol, vom face o analiză a celor 5 cele mai des întâlnite întrebări și vom oferi răspunsuri concrete pentru o înțelegere cuprinzătoare în ceea ce privește obligativitatea transmiterii facturilor emise în sistemul ANAF, RO e-Factura.

5 întrebări frecvente și răspunsurile detaliate pentru o mai bună înțelegere a acestei obligativități

Prima întrebare este una din cele mai des întâlnite întrebări în contextul noilor obligații legale și anume:

Va trebui să ne înregistrăm în Registrul RO e-Factura pentru a putea trimite facturile emise?

Mai exact, această înregistrare presupune completarea formularului 084, formular în baza căruia ne putem înregistra în Registrul RO e-Factura.

Răspunsul la această întrebare ne este oferit în cadrul art.65, alin.5 din legea 296/2023, care vine cu completări și modificări la art.10, alin.4 din OUG 120/2021 care prevedea obligativitatea înscrierii în registrul RO e-Factura. Răspunsul din cadrul articolului menționat este unul categoric, dată fiind abrogarea alin. 4, art.10 din OUG 120/2021. În acest nou context, răspunsul cu privire la obligativitatea înregistrării în Registrul e-Factura (formularul 084), este nu, nu este obligatoriu.

Totuși, această obligativitate le revine conform O.G. 120/2021 cu modificările și completările ulterioare, operatorilor economici care nu sunt stabiliți în România, pentru situația în care emitentul facturii electronice, operator economic nerezident, optează pentru transmiterea acesteia în sistemul naţional privind factura electronică RO e-Factura, acesta este obligat să fie înregistrat în Registrul RO e-Factura.

Cea de-a doua întrebare este referitoare la cazul în care, operatorul economic care deține două sau mai multe societăți comerciale, acesta trebuie să achiziționeze semnătură electronică pentru fiecare dintre firme?

Certificatul digital calificat de semnătură electronică se emite de către un furnizor acreditat în astfel de servicii doar pe numele unei persoane fizice. În cazul în care persoana fizică respectivă, în calitatea sa de reprezentant legal, reprezentant desemnat sau împuternicit al unei sau mai multor societăți, deține deja o semnătură electronică calificată, acea semnătură este valabilă și se va asocia în cadrul SPV, pentru toate societățile comerciale respective.

O altă întrebare care ridică numeroase semne de întrebare este cea referitoare la facturile care nu conțin TVA, de ex. amenzile, penalitățile, polițele Casco, etc. Vor trebui și acestea raportate în sistemul RO e-Factura?

Răspunsul este de asemenea unul afirmativ, cu condiția ca aceste facturi să fie destinate unor persoane juridice. Mai concis, da, ele vor trebui transmise în sistemul e-Factura, dacă clientul este o persoană juridică.

A patra întrebare este legată de facturile emise către persoane juridice din țări UE sau din afara UE iar întrebarea este dacă aceste facturi externe emise de către o persoană juridică stabilită în România, trebuie raportate în e-Factura.

Conform aceleiași legi nr 296/2023 cu modificările și completările ulterioare, livrările de bunuri sau prestările de servicii efectuate către persoane impozabile care nu sunt stabilite și nici înregistrate în scopuri de TVA în România, sunt exceptate de la trimiterea în sistemul e-Factura. Cu alte cuvinte, aceste facturi emise către persoane juridice din țări UE sau din afara UE, nu se vor raporta în sistem.

Cea de-a cincea întrebare, pe care nu o putem cataloga neapărat ca fiind o singură întrebare, pe care o/le vom și detalia, face referire la formele juridice pe care le poate lua o persoană impozabilă pentru care, de la 1 ianuarie 2024, se va aplica obligativitatea e-Factura.

În definiția legii 296/2023, vom găsi următoarea formulare: "Operatorii economici – persoane impozabile stabilite în România conform art. 266 alin. (2) din Legea nr. 227/2015 privind Codul fiscal, cu modificările și completările ulterioare, indiferent dacă sunt sau nu înregistrați în scopuri de TVA conform art. 316 din Legea nr. 227/2015". Această definiție este una stufoasă, menită să ridice alte întrebări.

În acest context pentru a răspunde acelor întrebări, vom prezenta o listă care cuprinde categoriile de contribuabili, definite ca persoane impozabile care, începând cu data de 1 ianuarie 2024 vor fi obligate să trimită facturile emise în sistemul ANAF RO e-Factura.

Care contribuabili trebuie sa trimita factura in RO e-Factura:

- Persoanele fizice autorizate (PFA);

- Întreprinderile individuale (II);

- Întreprinderile familiale (IF);

- Întreprinderile profesionale unipersonale cu răspundere limitată;

- Persoanele fizice care desfășoară activități cu scop lucrativ (PFL);

- Asociațiile familiale (ASF);

- Asociațiile profesionale;

- Societățile profesionale de avocați cu răspundere limitată (SPAR) şi cabinetele individuale de avocatură;

- Societăţile profesionale notariale şi birourile individuale notariale;

- Societățile profesionale practicieni în insolvență (SPI);

- Societăţile cu răspundere limitată (SRL);

- Societăţile pe acţiuni (SA);

- Societăţile în comandită pe acţiuni (SCA);

- Societăţile în comandită simplă (SCS);

- Societăţile în nume colectiv (SNC);

- Societăţile/companiile naţionale;

- Societăţile nerezidente care au în România un cod de înregistrare în scopuri de TVA (contribuabilii înregistraţi prin înregistrare directă, contribuabilii înregistraţi prin reprezentant fiscal, sediile fixe);

- Unităţile fără personalitate juridică din România, care aparţin unor persoane juridice cu sediul în străinătate (nerezindenții înregistrați în scop de TVA);

- Persoanele juridice străine care desfăşoară activități prin intermediul unui sediu permanent în România;

- Cabinetele medicale individuale (CMI);

- Regiile autonome;

- Institutele naţionale de cercetare-dezvoltare;

- Instituțiile publice indiferent de sursa lor de finanţare sau de categoria de contribuabili la care sunt încadrate, care emit facturi către alte persoane juridice sau fizice, precum și către alte instituții și autorități publice;

- Organizaţiile cooperatiste meşteşugăreşti;

- Organizaţiile cooperatiste de consum;

- Organizaţiile cooperatiste de credit;

- Organizațiile cu scop patrimonial;

- Organizațiile fără scop patrimonial adică organizațiile non-profit sau fundațiile care emit facturi către alte entități;

- Organismele de plasament colectiv, înființate pe bază contractuală, care nu sunt constituite pe baza unui act constitutiv, conform legislaţiei pieţei de capital (fondurile de pensii facultative, fondurile de pensii administrate privat şi alte entităţi organizate pe baza Codului Civil);

În încheiere, sperăm că răspunsurile oferite aduc claritate asupra anumitor întrebări legate de obligativitatea e-Factura și că această abordare de a vă oferi informații detaliate vor contribui la o mai bună întelegere asupra aplicabilității acestui sistem care nu este doar obligatoriu dar el este și necesar în același timp pentru a îmbunătăți transparența și eficiența în domeniul afacerilor.